O SINTEGRA é um dos primeiros temas com que o empresário, principalmente indústrias varejistas, e-commerces, lojas físicas, devem se preocupar, pois é obrigatório para todos os contribuintes do Imposto Sobre Circulação de Mercadorias (ICMS) que emitem nota fiscal eletrônica (NF-E) e/ou mantenham escrituração fiscal por meio eletrônico de dados, ainda que tenham um contador responsável pela atividade e armazenamento dos dados.

SINTEGRA é a sigla para o Sistema Integrado de Informações sobre Operações Interestaduais com Mercadorias e Serviços (SINTEGRA), ou seja, o principal sistema que concentra todas as informações de contribuições fiscais e as transmite para os órgãos responsáveis, ou seja, a Secretaria da Fazenda (SEFAZ) de cada estado e a Receita Federal.

O objetivo deste artigo é abordar os pontos principais sobre o SINTEGRA e esclarecer as principais dúvidas. Confira o que você lerá neste artigo:

- O que é o SINTEGRA?

- Para que foi criado o SINTEGRA?

- Como funciona o SINTEGRA?

- Quais os benefícios de utilização do SINTEGRA?

- Como fazer o cadastro no SINTEGRA?

- Como preparar o arquivo SINTEGRA?

- O que é o arquivo magnético do SINTEGRA?

- Para que serve o Validador do SINTEGRA?

- Como transmitir o SINTEGRA?

- Quem é obrigado a entregar a declaração SINTEGRA?

- Quem está dispensado de enviar a declaração?

- Como consultar Inscrição Estadual (IE) no SINTEGRA?

- O que quer dizer “habilitado”, “não habilitado” e “habilitado com restrições” na resposta à consulta do Cadastro SINTEGRA?

- O Microempreendedor Individual (MEI) precisa de SINTEGRA?

O que é o SINTEGRA?

O SINTEGRA foi desenvolvido em 1997 e implantado após o Convênio ICMS 78/97, liberado pelo Conselho Nacional de Política Fazendária (CONFAZ), com duas principais finalidades:

- Consolidar o uso de sistemas informatizados para aprimoramento dos controles do Fisco

- Simplificar o fornecimento de informações aos contribuintes.

Para que foi criado o SINTEGRA?

O SINTEGRA foi criado tendo como premissas listadas no Convênio:

- a harmonização fiscal, que norteia as premissas de um sistema tributário moderno, requer um eficiente mecanismo de informação que facilite a fiscalização e o controle;

- a adoção de um sistema informatizado eficiente possibilita a redução de custos das administrações tributárias estaduais, em suas tarefas de controle do cumprimento tributário corrente e de combate às práticas de evasão fiscal no comércio interestadual com mercadorias;

- a modernização e simplificação dos meios de obtenção de informações para a fiscalização e controle é de interesse precípuo das autoridades fazendárias, por ensejar redução dos custos administrativos para os contribuintes;

- a efetiva melhoria dos processos administrativos, de fiscalização e de controle, contando com a utilização de moderna tecnologia de informação, constitui uma realidade atual nas Administrações Tributárias mundiais mais desenvolvidas.

Embora o projeto tenha sido concebido para a informatização do intercâmbio de dados somente sobre operações interestaduais, o SINTEGRA foi entendido pelas Administrações Tributárias Estaduais como o meio para alavancar um processo de informatização no recebimento e tratamento, em larga escala, da totalidade das operações (internas, interestaduais, com exterior) realizadas pelos contribuintes do ICMS, buscando maior eficácia na análise fiscal.

O sistema SINTEGRA ampliou naturalmente sua área de atuação interestadual para ser absorvido pelas Administrações locais como um sistema a ser utilizado internamente.

Como funciona o SINTEGRA?

O SINTEGRA é um mecanismo do fisco que torna possível o controle de circulação das mercadorias, tanto nas operações internas quanto nas interestaduais, cruzando as informações geradas pelo remetente com as geradas pelo destinatário.

Ou seja, para o fisco, o SINTEGRA é utilizado para controle e centralização. É como a SEFAZ detecta irregularidades, inconformidades, sonegação de impostos, dentre outros possíveis equívocos do contribuinte.

Para a empresa, o cadastro no SINTEGRA é um fator primordial para o funcionamento do seu negócio, pois sem ele, não é possível emitir notas fiscais. Ou seja, aqui um alerta, pois não basta apenas cadastrar a empresa, o contribuinte deve se preocupar com a manutenção, ou seja, estar em dia com o sistema.

Sem a emissão de notas fiscais, o contribuinte não pode circular qualquer mercadoria dentro ou fora do Estado, além de estarem sujeitas às penalidades previstas na legislação.

Sendo assim, é fundamental que as empresas façam a checagem de regularidade fiscal de seus parceiros no SINTEGRA, a fim de garantir o Compliance fiscal nas suas relações de compra ou venda e prevenir riscos de inidoneidade fiscal, checando se a empresa envia suas informações corretamente aos órgãos competentes (fiscos estaduais).

Mais sobre SINTEGRA

- Como funciona a consulta automatizada ao SINTEGRA

- Governo do Piauí desativa o SINTEGRA

- 10 motivos para monitorar dados cadastrais a cada 24 horas

- Qual a importância dos comprovantes de consulta da Receita Federal e SINTEGRA?

- API de Consulta ao SINTEGRA Unificada

Quais os benefícios de utilização do SINTEGRA?

Assim como outras obrigações acessórias estaduais, o Sintegra possui diversos benefícios em termos de gestão fiscal para o Fisco e para o contribuinte, abaixo alguns benefícios:

- Transparência das informações prestadas à SEFAZ;

- Garantia da possibilidade de emissão de notas fiscais eletrônicas;

- Centralização das informações dos contribuintes;

- Garantia de compliance tributário;

- Mitigação de riscos de sonegação fiscal;

- Melhor gestão fiscal da empresa

Como fazer o cadastro no SINTEGRA?

A solicitação do cadastro deve ser feita junto à Secretaria da Fazenda do Estado (SEFAZ) em que estiver situada a empresa, seguindo a legislação e exigências de cada estado.

Como preparar o arquivo SINTEGRA?

O arquivo magnético a ser entregue ao SINTEGRA deverá ser gerado pelo próprio contribuinte, diferentemente de outras obrigações acessórias, em que o Estado disponibiliza o programa gerador. O arquivo magnético deve atender ao layout estabelecido no Manual de Orientação anexo ao Convênio ICMS 57/95.

Gerado o arquivo, este deverá ser previamente validado por meio de Programa Validador.

O que é o arquivo magnético do SINTEGRA?

Um arquivo magnético nada mais é que um conjunto de dados, gravado em uma mídia, que pode ser um disquete, um CD ou DVD, um pen-drive, no disco rígido (HD) de um computador ou outra máquina, ou até mesmo em nuvem.

O arquivo é formado por dados dos documentos fiscais emitidos e recebidos pelo contribuinte. A informação abrange entradas e saídas de mercadorias, aquisições ou prestações de serviços, interna, interestadual e exterior.

Gravado em formato texto (.txt), o arquivo conterá os dados organizados na forma estabelecida na legislação – no caso, no Manual de Orientação anexo ao Convênio ICMS 57/95, com suas alterações.

O arquivo será composto por várias linhas, cada uma com um tipo de informação. Abaixo alguns exemplos de documentos que devem conter no arquivo, conforme o caso:

- Nota Fiscal Eletrônica;

- Nota Fiscal de Venda a Consumidor;

- Nota Fiscal de Produto;

- Nota Fiscal de Serviços de Transporte;

- Nota Fiscal de Consumidor Eletrônica;

- Cupom Fiscal;

- Cupom Fiscal PDV;

- Despacho de Transporte;

- Manifesto de Carga.

Para que serve o Validador do SINTEGRA?

O validador do SINTEGRA irá verificar a consistência dos dados, observando o layout disposto na legislação.

Dessa forma, o contribuinte poderá visualizar inconsistências da escrituração. Lembrando que o validador irá confrontar apenas o preenchimento dos campos conforme o layout esperado, ele não fará qualquer crítica sobre as informações inseridas.

Como transmitir o SINTEGRA?

O TED (transmissão eletrônica de documentos) é um programa que transmite pela Internet, os arquivos gerados pelo Validador Sintegra e que também é usado para transmitir Gia-ST Nacional, Arquivos de Combustíveis – GRF (documentos especiais), entre outros.

O programa criptografa os arquivos a serem transmitidos e após a transmissão bem sucedida, o programa gera automaticamente um comprovante que será gravado na mesma pasta onde está o arquivo.

A configuração correta do TED é fundamental para o sucesso da transmissão de arquivos. Após instalar o programa, a primeira providência a ser feita é configurar o TED.

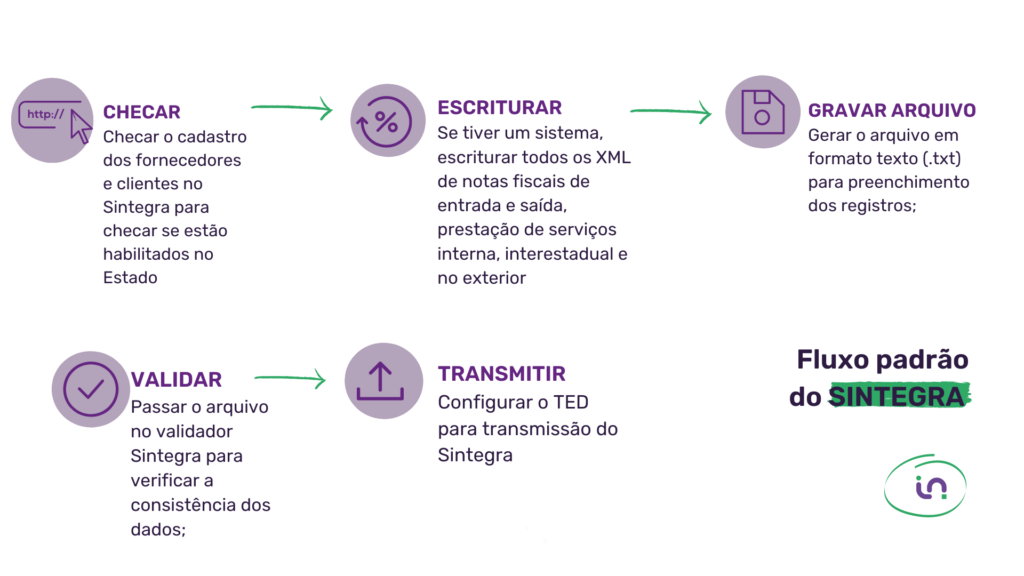

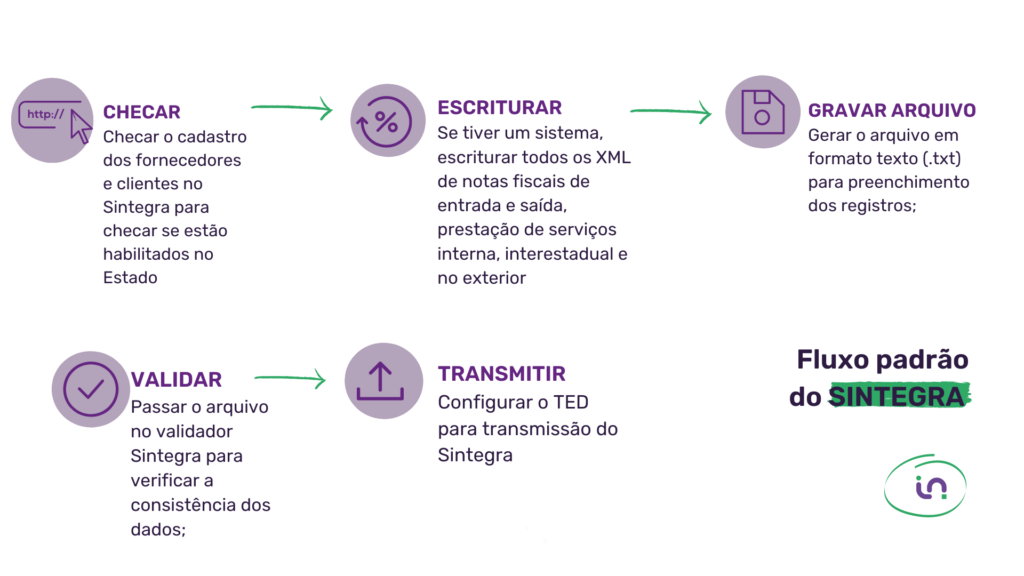

Fluxo Padrão do Sintegra

Quem é obrigado a entregar a declaração SINTEGRA?

O SINTEGRA é uma obrigação acessória estadual, ou seja, a obrigatoriedade do envio da declaração vai depender da legislação da SEFAZ de cada Estado da federação. Em São Paulo, por exemplo, conforme previsão do artigo 250, § 1°, do RICMS/SP e o artigo 1°, § 1°, da Portaria CAT n° 32/96, determina que a obrigatoriedade de entrega do arquivo SINTEGRA se aplica ao contribuinte que:

- emitir documento fiscal ou escriturar livro fiscal em equipamento que utilize ou tenha condições de utilizar arquivo magnético ou equivalente;

- utilizar Emissor de Cupom Fiscal (ECF) que tenha condições de gerar arquivo magnético quando conectado a outro computador;

- não possuindo sistema eletrônico de processamento de dados próprio, utilize serviços de terceiros com essa finalidade.

Considera-se uso de sistema eletrônico de processamento de dados a utilização de, no mínimo, computador e impressora para emissão de documento fiscal ou escrituração de livro fiscal, conforme artigo 1°, § 3°, da Portaria CAT n° 32/96.

De acordo com § 4° do artigo 10 da Portaria CAT n° 32/96 os contribuintes paulistas, além de enviar mensalmente o arquivo SINTEGRA com o registro fiscal das operações e prestações internas efetuadas no mês anterior à SEFAZ/SP, deverão verificar, junto às Secretarias de Fazenda, Finanças ou Tributação das unidades da federação de destino, a exigência de remessa do arquivo SINTEGRA, sendo que, em caso afirmativo, o arquivo deverá se restringir ao registro das operações e prestações com contribuintes daquele Estado.

Importante destacar que essa obrigação também se aplica ao contribuinte optante pelo Simples Nacional.

Quem está dispensado de enviar a declaração?

Com a chegada do SPED (Sistema Público de Escrituração Digital), muitas empresas pararam de dar atenção aos arquivos SINTEGRA. Porém, muitos Estados ainda não extinguiram a obrigatoriedade deste arquivo.

Confira abaixo os Estados que dispensaram a entrega do SINTEGRA para todos os contribuintes:

- Alagoas

- Amazonas

- Rio de Janeiro

- Rio Grande do Sul

- Rondônia

- Roraima

- Tocantins

- Distrito Federal

Confira também a lista de Estados que dispensam a entrega do SINTEGRA os contribuintes optantes pelo Simples Nacional obrigados à entrega da EFD:

- Amapá

- Minas Gerais

- Pará

- Paraná

- São Paulo

- Rio Grande do Norte

- Acre

- Ceará

- Espírito Santo

- Mato Grosso

- Mato Grosso do Sul

- Piauí

- Santa Catarina

O que acontece se não entregar o arquivo magnético ao SINTEGRA?

É importante destacar que a SEFAZ do Estado de São Paulo pode solicitar, via notificação, a entrega mensal de arquivos do SINTEGRA, isto é, o contribuinte paulista notificado passa a ter a obrigação permanente (todos os meses) de entregar o arquivo para a SEFAZ.

Agora, para outros Estados, é importante compreender as especificidades de cada um::

- SINTEGRA Bahia: Estão obrigados a apresentação do arquivo SINTEGRA todo contribuinte inscrito no cadastro do ICMS da Bahia com faturamento do exercício anterior superior a R$ 360 mil, que emita documento fiscal e/ou faça escrituração de Livro Fiscal por processamento de dados, mesmo se utilizar sistemas de terceiros. Aplica-se também aos usuários de ECF que exerçam atividade econômica de comércio por atacado e contribuinte inscrito como substituto tributário independentes de serem usuário de SEPD (Sistema Eletrônico de Processamento de Dados).

- SINTEGRA Goiás: Somente os contribuintes optantes pelo Simples Nacional que ainda não emitem documentos fiscais eletrônicos que devem continuar fazendo o envio do SINTEGRA.

- SINTEGRA Maranhão: Somente os contribuintes que emitem (NF ou CTE) ou fazem a escrituração de Livros Fiscais por processamento de dados, inclusive no sistema de terceiros.

- SINTEGRA Pernambuco: Estão dispensados do SINTEGRA os contribuintes obrigados a entregar o SEF (Sistema de Escrituração Fiscal). Já os contribuintes de outro Estado e com inscrição de Substituto Tributário (ST) em Pernambuco deve apresentar a informação em arquivo magnético SINTEGRA.

Os Estados em que ainda há obrigatoriedade do SINTEGRA continuam autuando os contribuintes que não apresentam o arquivo magnético de forma correta ou incompleta.

Importante destacar que o prazo de envio da declaração também varia de Estado para Estado.

Como consultar a Inscrição Estadual (IE) no SINTEGRA?

Para consultar a IE do contribuinte, é preciso ter em mãos o CNPJ da empresa. Abaixo o passo a passo:

- Acesse o site do Sintegra (http://www.sintegra.gov.br/), órgão responsável pelas informações sobre operações interestaduais com mercadorias e serviços;

- Selecione o estado em que a sua empresa está sediada no mapa do Brasil;

- A próxima página mostrará o painel da SEFAZ escolhida;

- Preencha as informações solicitadas (CNPJ);

- A próxima tela disponibilizará as informações da empresa.

O que quer dizer “habilitado”, “não habilitado” e “habilitado com restrições” na resposta à consulta do Cadastro SINTEGRA?

Habilitado e Não-Habilitado são expressões padronizadas pelo SINTEGRA Nacional, a fim de estabelecer a seguinte convenção:

- Habilitado: Inscrições Estaduais que estão com situação regular no cadastro de contribuintes para praticar operações com mercadorias e serviços.

- Não Habilitado: A situação cadastral NÃO-HABILITADO no cadastro do SINTEGRA refere-se à empresa que possuía Inscrição Estadual como contribuinte do ICMS, mas atualmente NÃO está mais apta a realizar operações como contribuinte do ICMS. Porém, caso possua CNPJ Ativo (consulte site da Receita Federal do Brasil www.receita.fazenda.gov.br) poderá ser destinatária de mercadorias, bens e serviços como consumidora final. A Inscrição Estadual NÃO HABILITADA não deve constar em documentos fiscais que acobertem operações com ICMS.

- Habilitado com restrições: é a situação da Inscrição Estadual ativa no cadastro, porém o contribuinte ainda está na fase pré-operacional de sua atividade, ou seja, a empresa não está operando em sua atividade, mas já possui inscrição estadual para efetuar compras do material necessário para instalação da empresa.

O Microempreendedor Individual (MEI) precisa de SINTEGRA?

Via de regra, os Microempreendedores individuais (MEI) que emitirem notas fiscais avulsas estão dispensados do SINTEGRA, porém há alguns estados que dispensam os contribuintes independente da nota fiscal avulsa.